Муравей

- 4K Views

- Последнее сообщение 30 апреля 2018

Добрый вечер! По стратегии муравей есть несколько вопросов по вашим рекомендациям.

Сделаем предположение, что сумма, которую мы выделяем для торговли данной стратегией - 800000 рублей. Стараемся сформировать денежно нейтральный портфель – 50% (400 т.р.) в лонг и столько же в шорт.

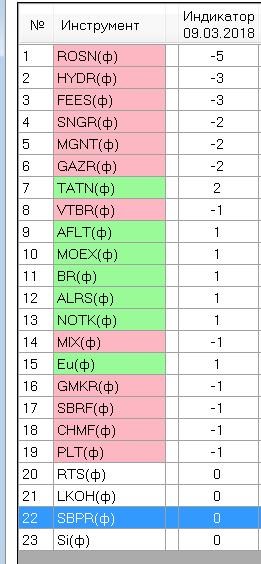

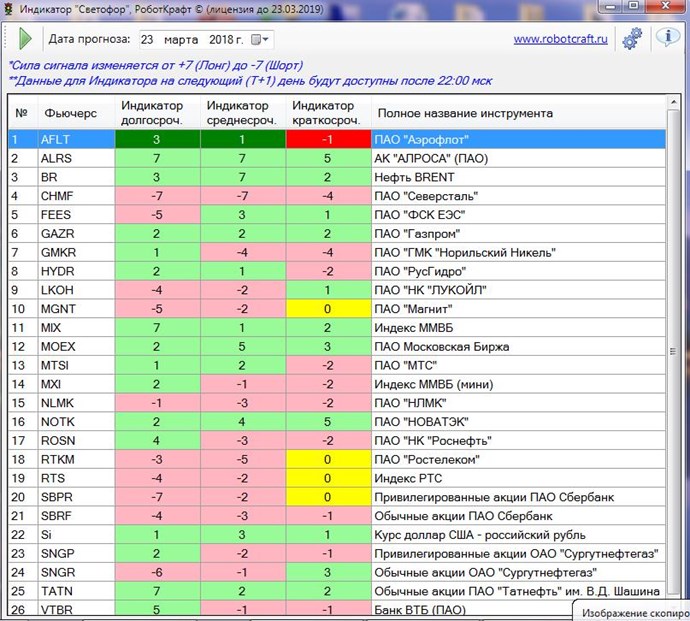

Для шортовых позиций на 27.02.18 г. Есть 6 ярко красных рекомендаций, 3 розовых и 1 бледно-розовая. Рекомендуется ли выделить деньги на все позиции, только ярко-красные или не менее ХХ рублей на одну бумагу?

Предложу свое решение/размышление: В данном случае, имеет смысл выделить по 66 тысяч рублей на самые красные бумаги – движение по ним в шортовом направлении наиболее вероятно, а если сумма была бы меньше, то стараться выделить не менее 50 тысяч на бумагу, отдавая предпочтение тем бумагам у которых ярко-красный период длиться дольше. Если выделять меньше, на одну бумагу и брать бОльшее количество бумаг, то уменьшается волатильная прибыль, но возрастает диверсификация. Возможно, может помочь принять решение нововведение в скорринге – там есть параметры волатильности и т.д. – желательно сделать вебинар на эту тему…

Следующий вопрос касается этой же темы:

Для формировании лонговых позиций у нас имеется 2 светло-зеленых инструмента и 2 бледно-зеленых. Капитал распределяем поровну (в нашем случае по 100 тысяч рублей)? Или тем, у которых цвет темнее отдаем предпочтение – скажем по 125 тысяч рублей, а бледно зеленым по 75 тысяч рублей?

Здравствуйте Евгений.

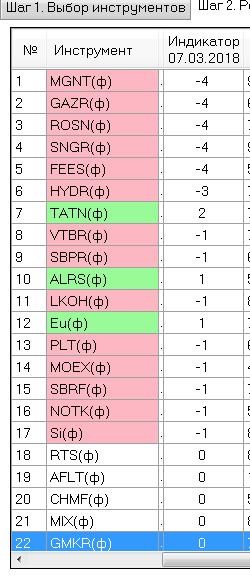

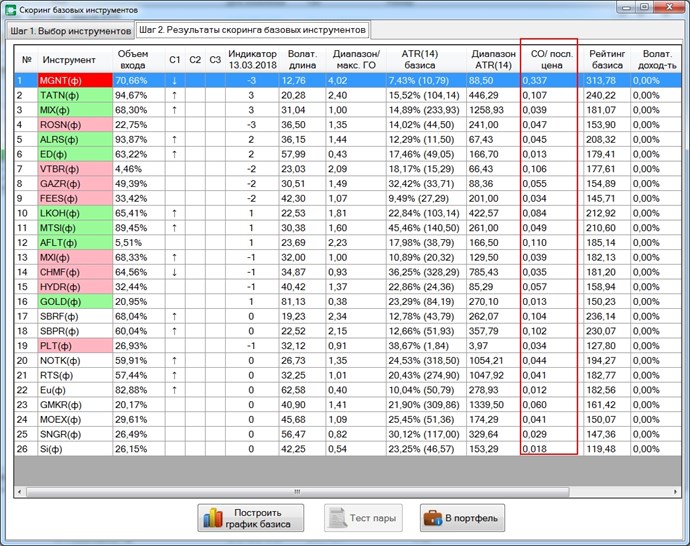

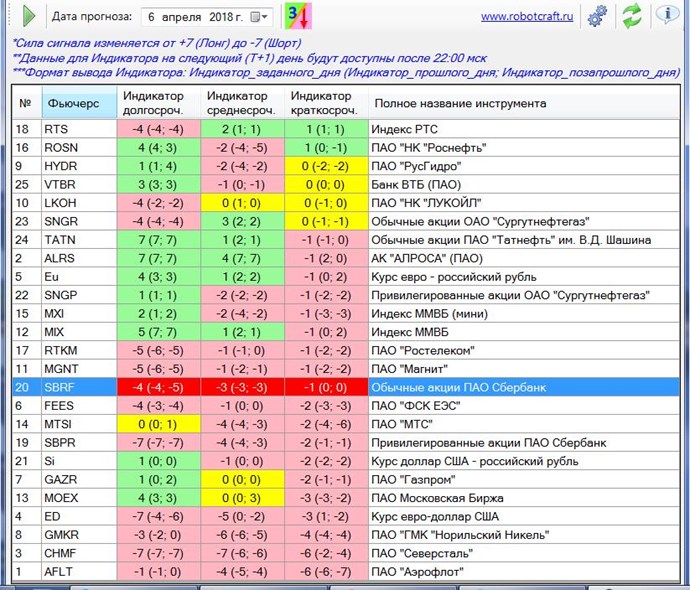

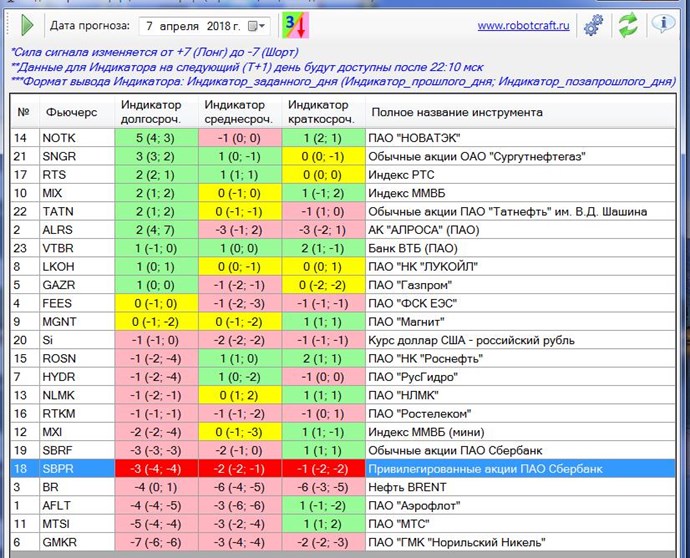

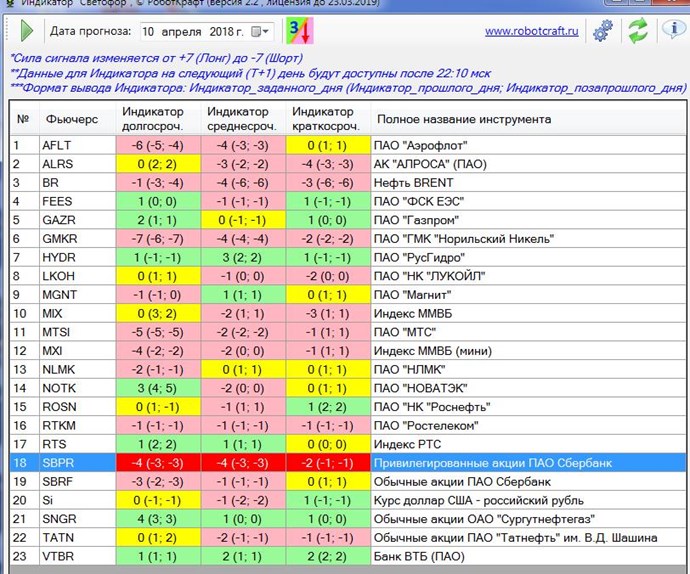

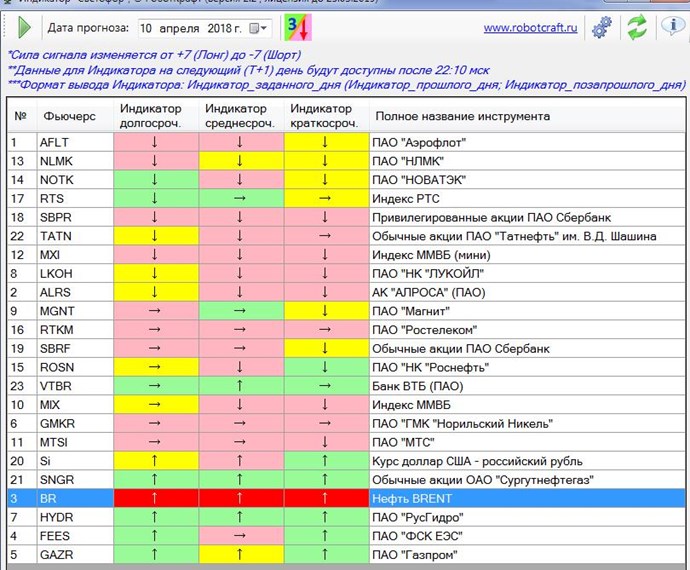

1. Мы уже встроили наши индикаторы в систему арбитражного сервиса робота TradeHelp. В списке вариантов скоринга появился новый вид скоринга - Скоринг базовых инструментов. Отличие от сигналов на сайте в том, что существенно расширен диапазон оценок силы сигнала. Теперь это от + 7 для лонга и -7 для шорта. Сила сигнала представлена в виде числа. Там же этот сигнал можно сопоставить с волатильностью и другими статистическими характеристиками графика ценной бумаги. Пока мы рекомендуем это делать пользователям на основании визуального сопоставления. В дальнейшем по мере накопления статистики и доработки встроенного теста (эта функция пока в этом виде скоринга не доступна) мы планируем провести необходимые исследования и через веса ранжирования автоматизировать этот процесс. Пока целесообразно исходить из того, что рост силы сигнала уменьшает риски, а более высокая волатильность их увеличивает. Поэтому пользователь должен исходя из своих приоритетов (минимизирую риски или максимизирую доходность) сам принимать решение. В текущих настройках весов приоритет отдается силе сигнала, а в пределах сигнала одной силы следует идти от большей волатильности к меньшей. На этом этапе мы будем продолжать публиковать сигналы на сайте. Рекомендуем пока идет процесс отладки сравнивать эти два варианта. Если окажется что направление позиции в них противоположное, прежде чем включать такую бумагу в портфель посоветуйтесь со службой нашей поддержки. В частности, на 26.02 на сайте опубликован сигнал по moex -2, а в системе скоринга +1. Ориентироваться здесь надо было на данные сайта. Причина расхождения понятна и в ближайшем обновлении это расхождение будет устранено. Сегодня сигналы совпадают.

Теперь по сути ваших вопросов.

1. О распределении ДС в зависимости от силы сигнала. Вы правы. На более сильном сигнале риски меньше, следовательно, денег можно инвестировать больше. Но так как даже сильный сигнал не дает 100% гарантии движения цены в сторону позиции, то необходима диверсификация. Кроме того, фьючерсы РФ сильно отличаются по степени ликвидности. Поэтому иногда менее сильный сигнал на более ликвидной бумаге менее рискован, чем сильный сигнал на менее ликвидной. В теории стратегического менеджмента рекомендуется вначале задаться видом портфеля (низко рискованный, портфель высокого риска или оптимальный) исходя их этого условия вначале формировать перечень бумаг в портфель с учетом их ликвидности. В низко рискованных портфелях доля ликвидных бумаг должна быть выше, в рискованных больше волатильных (как правило менее ликвидных) бумаг. А затем уже распределяем ДС.

2. Ваше утверждение, что с ростом числа бумаг в портфеле волатильная прибыль падает верно лишь отчасти. Можно в портфеле иметь одну бумагу в 100 зон и 10 бумаг по 10 зон. Понятно, что волатильная прибыль при 100 зонах будет выше, но риски портфеля при таком варианте его структуры растут быстрее чем падает волатильная доходность.

3. При страховании системных рисков всего портфеля (распределение денег на шотр и лонг), также учитывайте ликвидность бумаг. Скорость роста рынка гораздо медленнее его падения. Поэтому если у вас на плече ШОРТ будет больше ликвидных бумаг, а на плече ЛОНГ будут преобладать не ликвидные, то общее падении рынка приведет к тому, что плечо ЛОНГа с менее ликвидными бумагами будет приносить больше убытка, чем прибыль от проданные ликвидные бумаги. Это можно отрегулировать распределением ДС между ликвидными и менее ликвидными бумагами.

4. Согласитесь, что математически формализовать описанные выше условия практически невозможно. Если бы число бумаг исчислялось сотнями (как на американском рынке), то такая формализация в принципе возможна. Пока же приходится руководствоваться такими не строгими правилами. Но в целом ваш ход размышлений правильный. Надеемся, что наши рекомендации помогут вам более осознанно подходить к процессу проектирования стратегий и портфеля в целом.

Здравствуйте! У меня вопрос по тестированию стратегии, которая изображена на скрине в отчете. Были ли выходы по стопу. Если сигнал у данного инструмента остается таким же, то вновь входим после пересмотра границ и с таким же счетом или уменьшаем счет на величину убытка? Какая просадка была по счету в процессе тестирования?

тут ответы на Ваши вопросы

Добрый день! Прошу уточнить: На что больше ориентироваться - скорринг или табличка? Есть ли смысл сейчас смотреть скорринг?

Добрый вечер! Услышал в последнем вебинаре, что больше мы табличек не увидим?...В таком случае ориентируемся исключительно на скоринге в роботе?

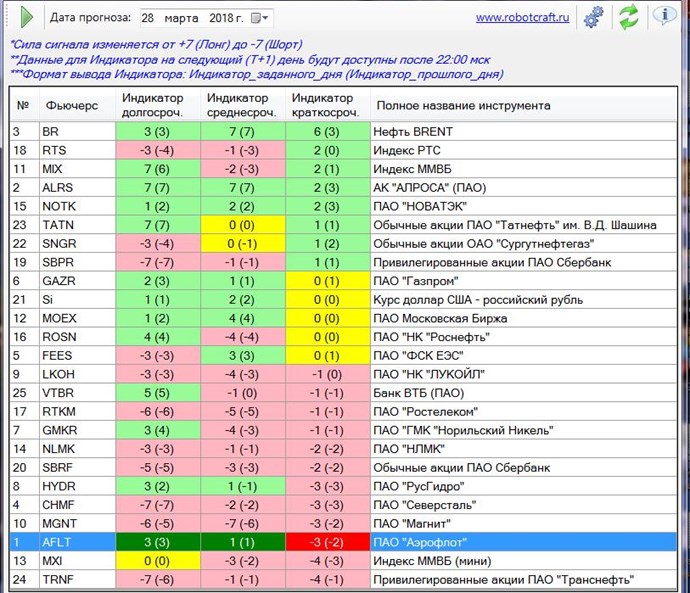

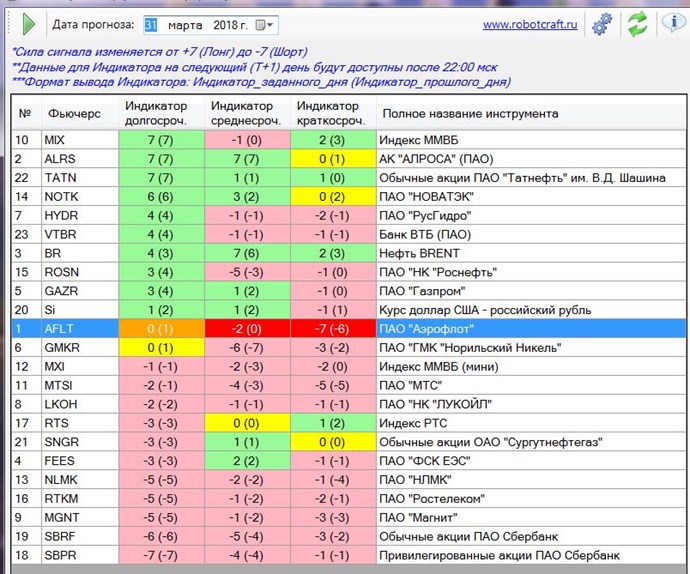

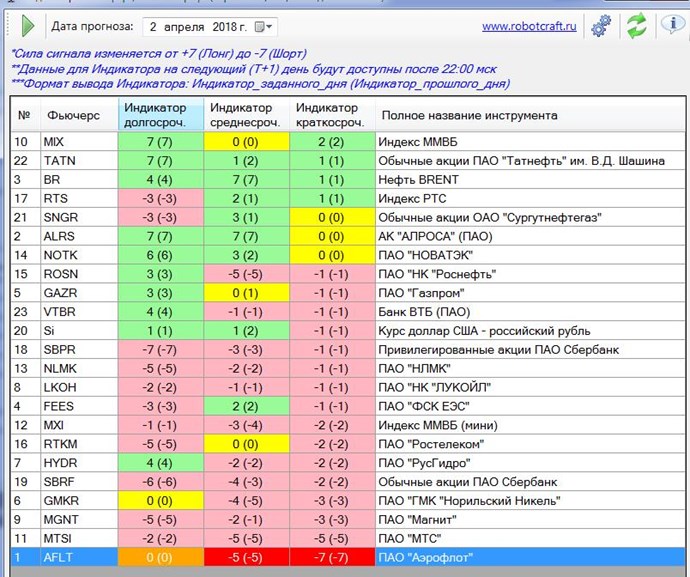

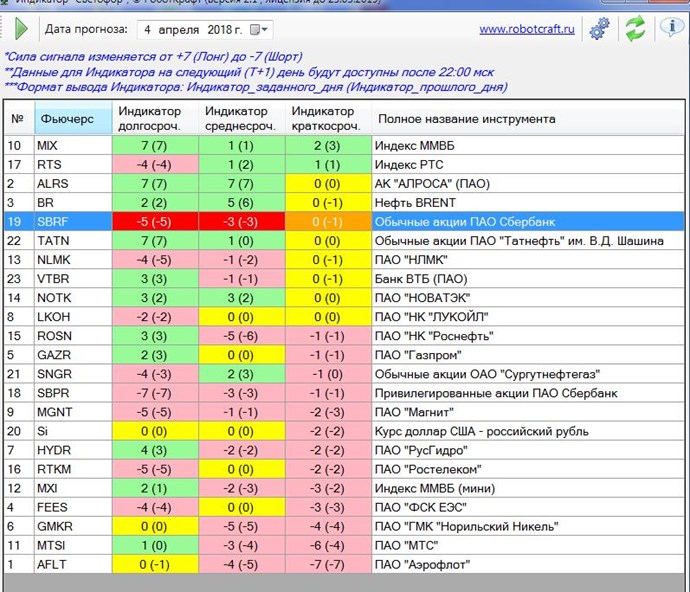

будем публиковать на форуме таблицу из скоринга (оперативней и точней)

4- максимально возможное значение?

максимально возможное значение +7 , -7

Ждем семерку)))

Что такое "волатильная длина" и как использовать?

об этом будет подробно рассказано на вебинаре 26,03,18

Какой таймфрейм и период вы используете?

Для индикатора - днёвки, период - плавающий

Как рассчитывается индикатор? Что он учитывает?

Добрый вечер! Можно ли добавить в новую таблицу Русгидро и Алросу ?

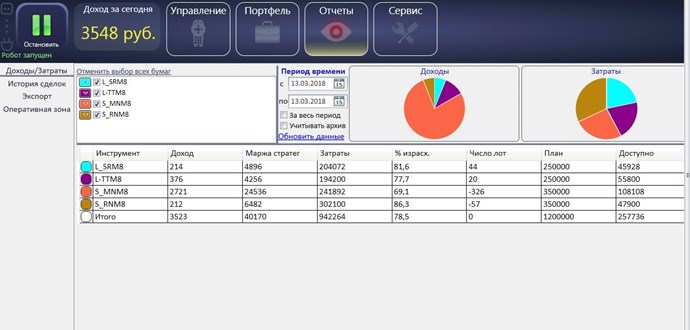

Сегодня отличный день! 2,45% прибыли. Муравейчик работает! Чуть-чуть "хулиганства". В ручном режиме были куплены SRH8 при падении, так как в скоринге по Сберу +1 и проданы при отскоке. Если бы побольше терпения - прибыль была бы в 3 раза больше. Но, вышла как вышла и больше в позиции не входила. Скоро экспирация. Поэтому. Сбер закрыла, Газпром закрыла, остались Магнит и Татнефть. Это на реальном счете))) Хороший день!)

Да, хотела скрин прикрепить, но почему-то с виртуального сервера не смогла сделать копию экрана.

хм.... гляжу на рынок. Сегодня это был не предел)))))

1.S-стратегии доходнее L-стратегий примерно в 1,5 раза. Может быть использовать только шорт?

2. Мне кажется, доходности ликвидных и менее ликвидных инструментов на большом (более месяца) периоде не сильно отличаются?

3. Более волатильные приносят больший доход. Может быть, учесть коэффициент волатильности при выборе инструмента?

Back, все логично.

1. Sort доходнее Long, так как рынок падает быстрее чем растет примерно в 1,5 раза. Кроме того, на падающем рынке волатильность выше. Лонг нужен для страхования системных рисков. Но соотношение ЛОНГ и ШОРТ требует уточнения. Вероятнее всего шорта должно быть больше.

2. На высоко ликвидных бумагах волатильность с течением времени меняется мало. На мало ликвидных периоды высокой волатильности сменяются временами затишья и низкой волатильности (если интерес к инструменту пропал). Но в долгосрочную вероятнее всего волатильность на мало ликвидных будет выше. На интервале 1 месяца вывод делать сложно

3. Здесь важна не просто волатильность, а отношение волатильности (стандартного отклонения) к цене.

Николай Сепанович, спасибо!

1. Что за системные риски? и как они страхуются лонгом?

3. Можно как-то увидеть "отношение волатильности (стандартного отклонения) к цене" - для принятия решения по инструменту?

Back, 1. системные риски это риски падения мировой экономики, страновые риски. Если эти риски проявляют себя все начинают избавляться от ценных бумаг и переводить активы в что-то более надежное. Цены всех бумаг быстро падают. Либо наоборот, может быть, когда на рынках оптимизм и все бумаги стремительно растут. Лонг нужен для того, чтобы застраховать от роста бумаги, по которым ШОРТ. ТОгда ШОРТ приносит убытки, а лонг прибыль. в целом портфель застрахован. НО так как цены растут гораздо медленнее чем падают, то нет необходимости в портфеле иметь равенство шорта и лонга. Лонга может быть меньше. На сколько - каждый трейдер решает сам исходя из приоритета: низкие риски или высокая доходность.

2. На рисунке ниже показано где найти отношение волатильности к цене.

Но остаются риски отраслевые и отдельного эмитента. Они устраняются: эмитента: диверсификаций (как можно больше бумаг в портфеле), отраслевые (по аналогии с системными в отрасли должны быть и шорт и лонг. Особенно это актуально для однобоких экономик типа нашей, где высока зависимость от цены на нефть.

Как думаете, как долго будет работать стратегия?

на 21 век хватит, уже ведём разработки подобной системы для Амеров

Добрый день! Раньше на форуме публиковалась табличка, в которой была видна динамика - было -111 стало -1 или 0 (уровень сигнала резко изменилось). На данный момент в скорринге мы можем видеть 1 день. Вопрос: важна ли динамика изменения уровня сигнала?

Второй вопрос: предположим, у нас сформирован портфель. В 22-05 МСК мы загружаем скорринг и видим, что сигнал изменился с -2 на 0. Т.о. мы должны закрыть позицию и зафиксировать убыток (предположим, что сформировался убыток)? (на ликвидном инструменте/на низко ликвидном)?

А если сигнал был -5, а стал -1? (на ликвидном инструменте/на низко ликвидном)?

А если сигнал был +1, а стал -1? (на ликвидном инструменте/на низко ликвидном )?

Евгений - очень правильные вопросы...особенно сегодня, когда почти все шортовые оценки явно приблизятся к 0. Ещё хотелось бы спросить у Андрея, закрыли ли Магнит по стопу? И если нет, то до каких позиций его стоит сохранить?

хотелось бы разрешение побольше- цифры плохо видать. И можно поменять - чтобы не прокручивать - пусть новы сообщения будут сверху!)

я еще жду, что Магнит припадет)))

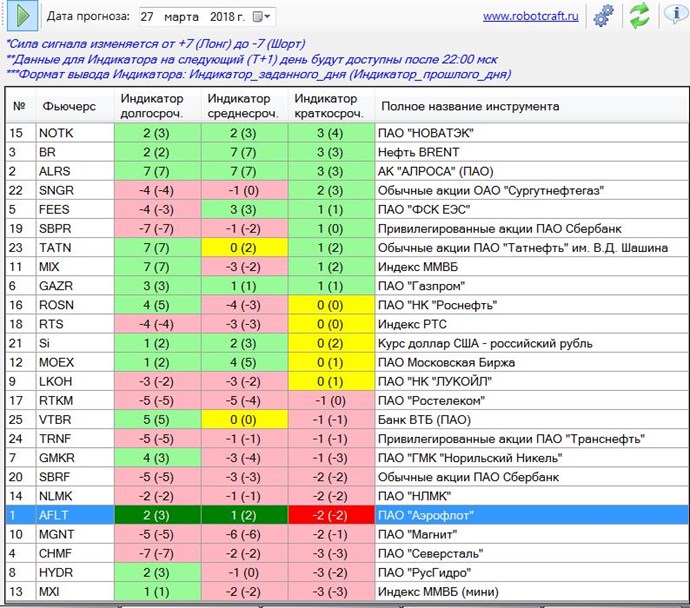

Вопрос1. Важна ли динамика изменения уровня сигнала?

Ответ на этот вопрос тесно связан с вопросом об изменении уровня сигнала. Если на протяжении, например, недели уровень сигнала постоянно уменьшается (стремится к нулю), то это вероятнее всего сигнализирует о завершении господствовавшей ранее тенденции на падение или рост рынка. В этих условиях можно и закрывать позицию. Хотя это не однозначный критерий. Наша стратегия зарабатывает на волатильности. Если на рынке неопределенность (сигнал 0), то вероятно рынок будет стоять в боковике и стратегия будет приносить прибыль. А вот если же сигнал переворачивается, то скорее всего стратегию надо закрывать.

Ранее нам приходилось все расчеты и интерпретацию индикатора делать вручную. Это порождало неопределенности и сложно было без формализации сказать чем обусловлен положительный результат торговли, опытом интерпретатора или эффективностью самого индикатора. Теперь процесс автоматизирован и субъективный фактор исключен. Но отказались от истории. Наверное, мы вернемся к этому вопросу и будем в роботе транслировать не только сигнал, но и дадим возможность просматривать его историю. (сейчас можно посмотреть значение индикатора на любую конкретную выбранную дату)

Вопрос 2. По магниту. Опять же возвращаемся к уровню сигнала. Если сигнал поменялся на противоположный, то очевидно выход по стопу необходим. Если же сигнал сохраняется в ту же сторону, то можно просто сократить часть объема позиции. Для этого достаточно перепроектировать стратегию указав границы: текущая цена +(-), например, 10%. В итоге окажутся в торговом терминале (если это боевой режим) лишние лоты, от которых избавляемся и стратегия продолжит работу. Можно для простоты продать все и перестроить стратегию. Эффект тот же, но издержки на комиссии немного выше.

Ну и, пожалуй, главное. До экспирации 3 дня. Все равно придется закрывать текущий фьючерс. Каждый должен решить сам что делать.

Общее замечание. Опыт применения стратегии показал, что в целом по портфелю около 40% запланированных средств не используются (сигналы достаточно точны и в большинстве случаев просадка не формируется, а реинвестирование в стратегии не предусмотрено). Повысить эффективность использования денег можно несколько уменьшив значение ГО. На сколько – зависит от соотношения доходности и риска. Кто хочет заработать больше сильнее уменьшает ГО, кто не рискует, можно оставить как есть (15%). Можно применить такой алгоритм расчета. Предположим, что трейдера устраивает, что стратегия за год покажет 40% годовых или деньги увеличатся в 1,4 раза, тогда ГО - 15%/1,4 = 10%. Если 100%, деньги удвоятся, то ГО можно уменьшить в 2 раза, 7,5%. Можно исходить не из прогноза, а достигнутых результатов. У одного из наших трейдеров при 15% ГО стратегия показала на текущий момент 120% годовых. Какое ГО принять. 15%/(1+1,2) = 7%. Но при этом важно помнить, что все это увеличивает доходность, но растут и риски. Особенно в случае если сработают системные риски.

Когда полтора года назад я сказала, что хотела бы иметь 30 % в месяц- вы посмеялись))) А, Андрей Евгеньевич? Кто тут главный вдохновитель?))))

Я был очень консервативен, наверно кризис 2008 года уже забывается. Следовательно, нужно больше внимания уделять риск-менеджменту!

В вэбинаре Вы неоднократно озвучивали размер максимального риска по отдельно взятому фьючерсу 7%. По моим расчетам при наихудшем развитии ситуации и при выходе по стопу возможная просадка счета в разы больше. Не могли бы Вы выложить расчеты, посредством которых Вы вышли на 7%.

sasveri, на вебинарах шла речь о размере гарантийного обеспечения, которое можно учитывать при расчете денег на стратегию. Просадка счета (риски) это другое. Так как, как правило, первый вход осуществляется посередине между верхней и нижней границами, то просадка счета при движении цены без коррекции против позиции к ее границам (для ШОРТа вверх и ЛОНГа вниз) будет около 20%. В роботе в стратегии Арбитраж 2.0 на вкладке Портфель величина этой просадки рассчитывается в рублях и показывается в поле Просадка. Причем на ГО, которое транслирует биржа. Если в настройках скоринга вы указываете другое ГО, то необходимо пересчитать эту просадку в % по отношению к капиталу на стратегию и откорректировать на отношение ГО биржи и принятое Вами ГО. Если принятое вами ГО будет по величине меньше чем биржи, то процент возможной просадки счета будет расти.

Спасибо, понял.

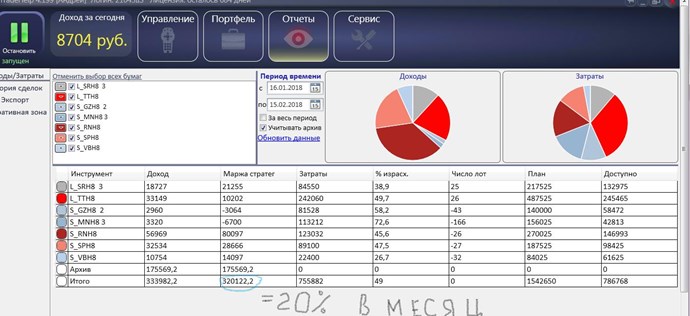

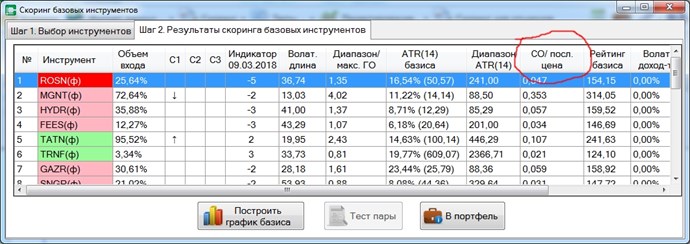

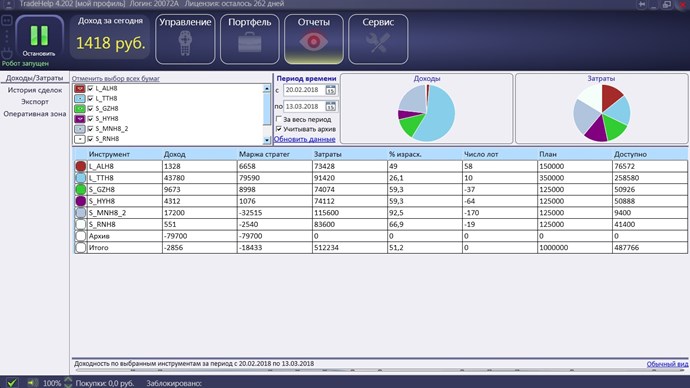

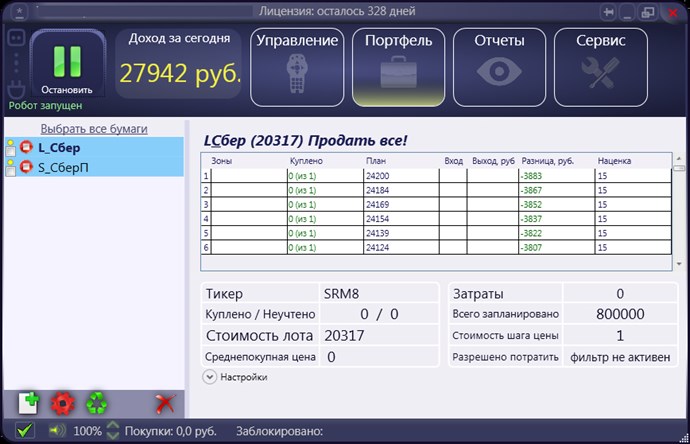

Добрый день! Выкладываю результаты работы моего портфеля по стратегии. Результат, конечно, не радует. Один выход по стопу Магнита - 32% от суммы инструмента. Заход делал по инструментам точно +-10 от входа. ГО 10%. В процессе всего интервала прибыль на бумаге была примерно 8%, просадка - до 5%, т.е от максимума до минимума просадка порядка 13%. В архиве убытки от выхода Магнита и еще одного инструмента (сейчас уже и не вспомню, он был заменен). Замена была и Сбера, когда параметр вышел на (-1). Коллеги, выкладывайте свои результаты для набора статистики.

Sergo. В архиве убыток -79700 это 7.8% от портфеля при таком ГО это возможно.

Я сегодня настроил подобный портфель с ГО 10%,12% новую экспирацию M8, задача - оценить риск и доход при разном ГО

таак, копируем))))

По динамике уровня сигнала. Предлагаю в скоринге уровень сигнала при уменьшении абсолютной величины- делать серым, при увеличении- жирным, неизменный - обычный шрифт))), или красным-зеленым, или писать в скобке предыдущее значение)

Хотел бы высказаться по результатам опубликованным sergo.

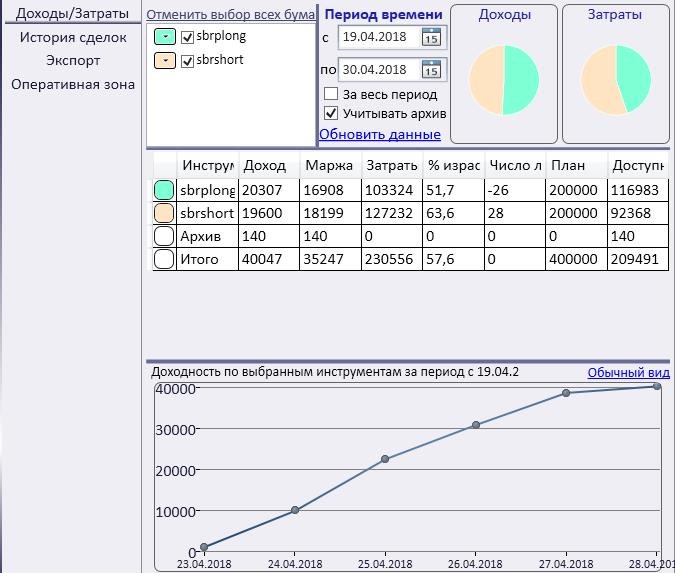

Полстакана воды можно оценивать по-разному … Поэтому на результаты торговли можно смотреть и с другой стороны. Sergo оценивает их так: «не радуют». Давайте разберемся более подробно.

Сначала оценим просадку с точки зрения тех средств, которые запланировны. 18433/1000000 = 1,8%, а на затраты 18433/512234 = 3,6%. Сравним теперь эти результаты с результатами работы стратегии на сайте Финам, к которой подключены более 400 пользователей. Скрин результатов на рисунке ниже.

Из рисунка видно, что максимальная просадка стратегии более 18%. У вас в 6 раз ниже на затраты, а в 10 раз ниже на запланированные средства. Но здесь доходность 184%! Да, согласен, но из графика видно, что первые полгода стратегия показывала практически нулевую доходность и в отдельные периоды времени вообще была убыточна. У вас же срок инвестирования с 20.02.18 по 13.03.18. Всего 23 дня. Делать вывод о том, хорошая стратегия или плохая преждевременно.

Теперь о параметрах стратегии. На фьючерсах ГО биржи в среднем 15%, что равнозначно применению трейдером плеча 6,7. Биржа не с потолка берет эти цифры, а оценивает профессионально риски торговли. Вы решили увеличить доходность (но не доход в рублях, так как он от ГО не зависит) и использовали плечо 10. Тем самым вы взяли на себя дополнительные риски просадки. Но даже с учетом этого просадка счета не превысила 4%. С профессиональной точки зрения это очень низкая просадка.

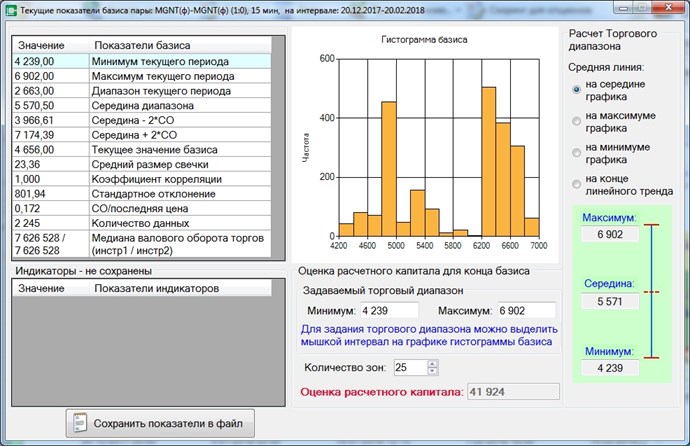

Теперь о границах изменения цены. Для примера возьмем Магнит. Как определиться с границами. Для этого построим график цены фьючерса магнита на периоде начало ваших торгов минус 3 месяца и рассчитаем величину стандартного отклонения цены графика на этом интервале. Воспользуемся арбитражным сервисом робота.

Ниже на рисунках график Магнита и значения показателей графика.

Стандартное отклонение равно 801 руб. От цены это составляет 801/4656 = 17,2%. Это означает, что цена фьючерса весьма вероятно будет изменяться в пределах текущая цена +(-) 17%. Вы выбрали диапазон текущая цена +(-) 5%. Решение понятно, повысить доходность. Но одновременно с этим трейдер берет на себя дополнительные риски просадки.

Вывод: границы диапазона надо брать не из желаемой доходности, а исходя их волатильности ценной бумаги, по крайней мере не ниже одного стандартного отклонения (17% для Магнита). Тогда и стопа могло бы не быть.

Теперь посмотрим на Татнефть.

Доходность на запланированные средства составляет 22,4% или более 200% годовых, а на затраченные средства 87% или более 800% годовых. Так как Татнефть и Магнит относятся примерно к одной категории ликвидности, то и волатильности у ни схожи. Но по Татнефти настройки такие же рискованные как и по Магниту. Повезло! На Магните не повезло!

Для того, чтобы не зависеть от случая надо понимать, что портфель трейдера при любых стратегиях в долгосрочную не может показывать в доходности в 200% а тем более 800% годовых. Поэтому параметры стратегии надо рассчитывать. А именно, ГО брать таким, как его оценивают профессионалы (биржа по магниту ГО (риски) оценивает в 15%), а диапазон считать исходя из волатильности бумаги, а не желания больше заработать. Как итог: результаты будут более предсказуемыми, а главное в долгосрочную более надежными.

1.Значит, для Магнита надо брать границы: +-18% ?

2. Какие стандартные отклонения у других инструментов?

3. может быть границы надо так делать: +- x/2 на X ? Чтобы стоп раньше срабатывал?

4. Вчера заметила в "отчетах" -при вхождении в позиции "Маржа стратег" показал - 145000, хотя просадка была всего -5000 ?

Back,

1. С точки зрения статистики границы надо брать по стандартному отклонению (СО) . Но оно зависит от временного отрезка, на котором оно считается. В примере выше считалось на 3 месяцах. СО получилось 810 руб или 18% к текущей цене. На интервале 9 месяцев СО = 1700 руб. или 33% к текущей цене. Если взять месяц, то СО будет 247 руб или 5%. Далее следуют выводы. Вероятнее всего диапазон 5% будет пробит в течение месяца, 18% в течение 3 месяцев, а 33% в течение 9 месяцев. Вероятно это будет так, но прибить любой диапазон может и завтра и вообще не пробить. Просто условия в предшествующем предложении, гораздо более вероятны чем в последнем. Учитывая что фьючерсы торгуем 3-х месячные, то логично взять интервал в 3 месяца.

2. Ширина диапазона в виде десятичной дроби (СО/текущую цену) указана в результатах скоринга в столбце СО/посл цена (см рис ниже).

3. Не совсем понял вопрос. Уточните. Вероятно предлагаете диапазон сделать еще уже?.

4. Все правильно. У вас в настройках робота стоит переключатель в положении План + наценка. Но первый вход вы делаете не у границы диапазона, а половину контрактов приобретаете по одной цене. В отчетах так как стоит переключатель План + наценка робот считает что контракты куплены не по цене входа (все одинаковые), а по цене плана. Отсюда в отчетах просадка будет больше чем в квик.

5. Хотелось бы обратить ваше внимание еще на одно важное обстоятельство. Хотя сигнал нашего индикатора и является опережающим, но если смена тенденции происходит на шипе цены, то в момент формирования шипа индикатор показывает сильный сигнал, а после его завершения сигнал резко переворачивается. При первом входе надо внимательно относиться к силе сигнала. Если на графике шип, то можно конечно рискнуть и открыть позицию по сигналу и получить хорошую прибыль. Но у кого более консервативная тактика торговли, то здесь требуется дополнительный анализ.

6. Из таблицы скоринга видно, что по некоторым бумагам СО меньше 10%. Например Роснефть около 5%. Учитывайте, что СО это мера волатильности рынка. Но есть еще и тренд. Поэтому может быть что СО маленькое, а тренд ярко выражен. Поэтому можно диапазон брать по СО, но не менее 8-10%.

Обо всем этом будет идти речь на вебинаре 26.03.2018. Присоединяйтесь.

3. может быть границы надо так делать: +- x/2 на X ? Чтобы стоп раньше срабатывал? Имела ввиду границы от текущей цены делать не одинаковыми в оба направления, а половину от СО (стандартного отклонения) в сторону, где будет "Стоп".

5. По поводу "шипа" Значит ли это , что максимальный сигнал, допустим +7 может резко поменяться на -7, а не убывать по абсолютному значению?

Николай Степанович, спасибо за подробный анализ моей стратегии, которая "не радовала". Вчера закрыл с профитом 2%.

Добрый день! Почему то наш старый индикатор выдает немного иные оценки, к примеру: Газпром -3, а в новом +2 по всем срокам; Алроса -2 в старом, а в новом уверенный рост +5,+7; Мосбиржа -1 в старом и +2,+5 в новом...На какой ориентироваться и стоит ли закрывать текущие позиции, если они выставлены по старому индикатору?

Sergun43, Вы правы, в новом "Светофоре инвестора" заложена несколько иная структура оценки динамики изменения "инсайдерской" информации, которая позволяет для различных стратегий использовать "своё" направление торговли.

В прошлой версии программы направление торговли соответствовало только долгосрочной стратегии (до 1/2 года), в новой - можно выбирать одну из трёх (3 месяца, 1 месяц и 2 недели). Поэтому и существует расхождение в значениях. Это изменение в структуре оценки параметров связано с трёхмесячной периодичностью экспирации (необходимостью роллироваться) и желанием трейдеров использовать более краткосрочные стратегии торговли (1-3 дня).

Можно краткий код бумаги в скобках писать? Было бы очень удобно, с этими MIX,MOEX путаница )

Back, здравствуйте. Расчет индикатора ведется на истории "склеенных" фьючерсов. Поэтому и обозначением соответствует им. Коме того, при расчете индикатора анализируются все действующие на данных момент фьючерсы (месячные, трехмесячные, девятимесячные ...). Поэтому привязать индикатор к фьючерсу с конкретным сроком исполнения тоже не совсем корректно. Важно также и то, что в зависимости от торговой стратегии пользователи могут торговать фьючерсы с разными сроками исполнения. Особенно это несоответствие будет возникать вблизи экспирации, так как пользователи в разное время переходят с одного фьючерса к другому. В приведенном вами примере это тоже не поможет. Обозначения MXM8 и МЕМ8 запутают еще больше. MIX это фьючерс на индекс ММВБ, а MOEX фьючерс на акции Московской биржи ММВБ. Эта проблема исчезнет после того, как будет в скоринг встроена система проектирования стратегии и отправки настроек стратегии в робота. Работа идет и по мере готовности появится в обновлении.

Спасибо, Николай Степанович. Велика ли разница в доходах стратегии от применения склеенных фьючерсов по сравнению с обычными?

Можно ли в Роботе сделать скользящий стоп?

Хотелось бы в Роботе столбец "Выбрать бумагу" сделать поуже- закрывает экран. При уменьшении курсором- пропадает значок" Удалить бумагу" Неудобно. И графа "Наценка" тоже широкая.

Спасибо, Андрей Евгеньевич! Пожалуйста, можно по алфавиту формировать список. И будет ли такая возможность в нашем скоринге?

Андрей Евгеньевич, производились ли какие-то корректировки в стратегии сформированной на последнем вебинаре?

И все-таки как использовать индикатор когда он показывает разные направления на разных временных периодах ? Например, Роснефть у нас в шорте , хотя долгосрок +4. Или я что-то пропустил?

завтра на вебинаре в 13-00 буду всё рассказывать

Почему у MXI и MIX разные значения индикаторов?

maxlifter, на этот вопрос отвечу на следующем вебинаре (для принятия решения нужно брать что-то среднее)

Добрый вечер! Мне кажется, или как будто после сегодняшней сессии величина изменения оценок стала очень кардинальная? ...Некоторые из них изменились аж на 5-6 единиц...это так и должно быть или может быть что-то пошло не так при сборе информации? Особенно смущает история предыдущих дней...она как будто от других инструментов. К примеру Роснефть, Магнит, Алроса.

Ошибки нет, поменяли диапазон анализа: было 3 месяца, 1 месяц, 1 неделя , теперь: 1 месяц, 2 недели, 1 неделя, что более точно отражает динамику изменения позиций инсайдеров

Всё понятно, спасибо!

Сегодняшний день показал, насколько важно быть с большей позицией в шорте, чем в лонге. Надеюсь, никто много не потерял!

потерял на муравье+, взял в четверг лонг по сберу и шорт по сберу п на одинаковый объём. С того момента маржа по ним в сумме только росла в отрицательную сторону ,а сегодня утром пришлось закрыть с -9000 руб

закрыл позиции в обед + 0,25%

по этой стратегии +3%

вот если бы это был реальный счет, на демо можно сделать два разных варианта и показывать тот по которому +

я показываю оба счёта

я имел ввиду что можно сделать два зеркальных варианта позиций,и показывать тот который выгодно

можно,но у меня другая цель - поделиться опытом: при таком негативе информационного потока я не стал ждать стопа, а вышел при равенстве объёмов плеч

Андрей Евгеньевич, подскажите, почему у вас стратегия по сбору настроена так: СБЕР шорт, СБЕР П лонг? Ведь если смотреть "светофор", то необходимо было делать наоборот. Хотя, кажется в четверг, ситуация складывалась так, что префки выглядели сильнее.

на последнем вебинаре была показана пара сбер п в шорт а сбер в лонг, а тут уже наоборот. И даже если так,почему по обоим плечам + если с открытия всё начало валиться ,откуда + по лонгу???

в эту стратегию заходил раньше

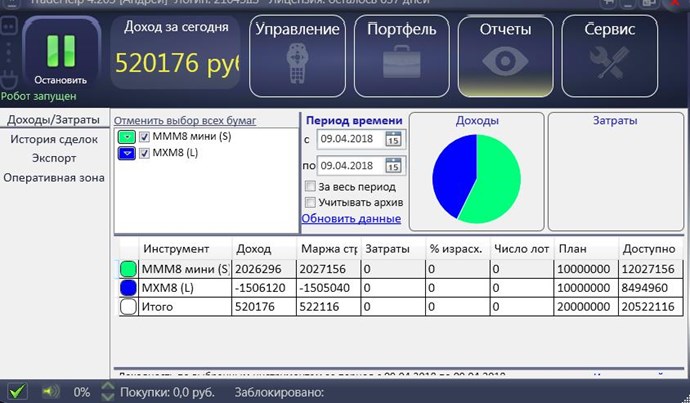

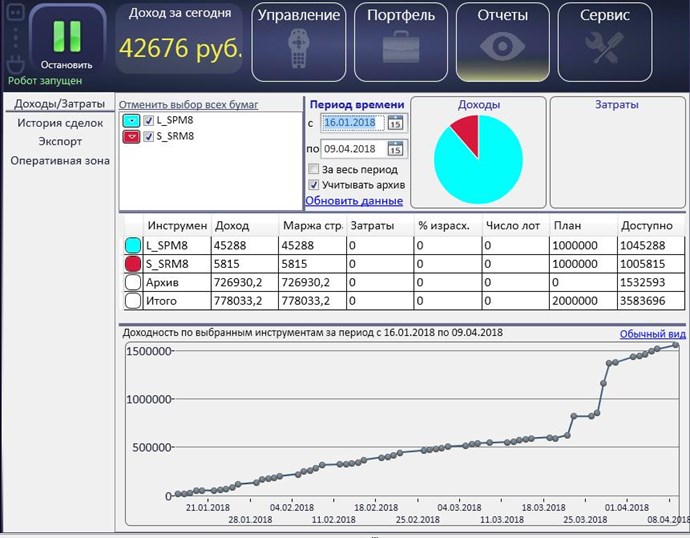

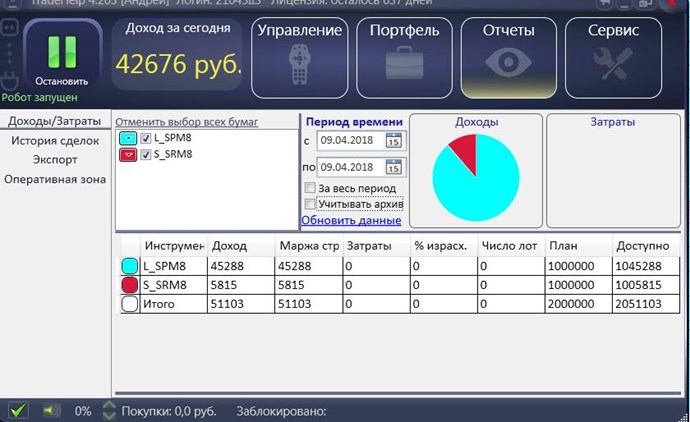

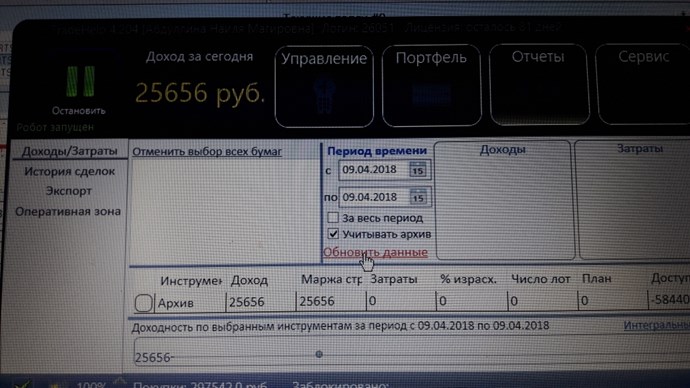

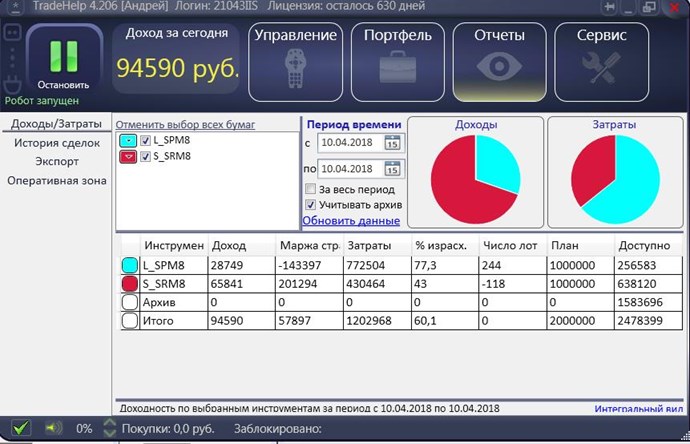

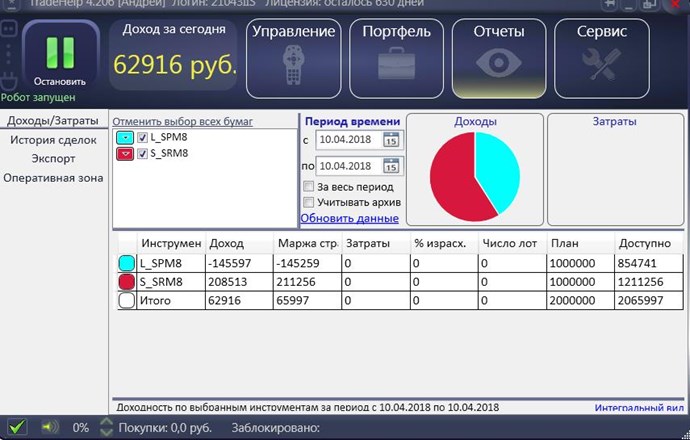

два месяца торговал суммой 1200 000 руб ГО14%, затем увеличил сумму до 2000 000 и уменьшил ГО10%

последнее время торгую по "Светофору" очень рискованные параметры, поэтому и большой доход

вторая стратегия (два индекса) -тест для крупных капиталов более 20 000 000 руб

а можно увидеть по паре сбер сбер п маржу за сегодня? именно за сегодня

см. сегодня на форуме 1 час назад

тогда ещё раз задам вопрос- почему по лонгу сбер п прибыль сегодня почти в 8 раз больше чем прибыль по шорту сбера?

это итоговый доход по этому инструменту за всё время торговли данной стратегии

а за день можно увидеть?

после закрытия стратегии - нет, более того, после настройки новой стратегии прошлый результат переходит в общий архив, который нельзя изменить (только можно удалить общий архив)

то есть все должны поверить что когда сбер п падает больше 10 %,то в вашем демо роботе по нему образуется +

у меня тоже сегодня по нему был минус, но в итоге с 26 матра +

и последнее сегодня, у меня тоже бывает дневной минус по счёту, что нормально!

Андрей Евгеньевич, вы собирались провести вебинары на тему Америки, планируется в будущем?

в планах есть, но с датой пока не определились (не в этом месяце)

научите, как вставлять без промежуточного фотографирования на телефон- буду выставлять чаще)) PrtSc не работает.

можно так

https://welcome.qip.ru/shot

Мне кажется, сегодня-завтра очень сложно формировать стратегии и точно предугадать направление. Наверное, лучше всего постоять в стороне.

Согласен, при такой волатильности находиться в кеше - это тоже позиция.

результат на 11-00 МСК 10.04.18 до закрытия позиции

после закрытия позиций 11-05 МСК 10.04.18

Доход за первые 12 минут работы биржи. В 10:12 закрыл позиции. Сумма 2 млн.

Добрый день! Подскажите, а светофор ещё не появился в наших роботах...или я его просто не могу найти?

в скоринге появился (тестируем)

Как интересно получается, у одного сбер в лонг,сбер п в шорт,у другого наоборот,и всё равно все в прибыли.

У меня сбер обычный был в шорт и вышел по стопу. Преф как-то не покрывает убытки. И сигналы были скорее на падение, а не на рост ![]()

естественно что убыточное плечо не может покрывать убытки ,ведь при усреднении позиция увеличивается и убыток начинает нарастать с большей скоростью чем растёт прибыль по другому плечу.И даже если брать начальное соотношение 60 на 40 как предлагают ,всё равно это не поможет.

Посмотрел вашу переписку. Хотел бы поделиться своими соображениями. .

1. "Как интересно получается, у одного сбер в лонг,сбер п в шорт,у другого наоборот,и всё равно все в прибыли." Вполне может быть. На графике слабый тренд. Волатильная прибыль выше трендовой. В итоге в одной позиции волатильная прибыль с + и трендрвая тоже. Во втором волатильная +, трендовая минус, но волатильная выше трендовой. В итоге тоже плюс.

2. На формирующихся остроконечных вершинах цены меняются быстро. Инсайдеры в этот период активно наращивают позиции а на открытых позициях формируется хорошая прибыль. В результате с одной стороны увеличенные объемы требует времени на закрытие позиций, а с другой стороны за счет дополнительной прибыли можно увеличить риски. В итоге на таких вершинах после исчезновения драйвера роста (падения) еще сохраняется прогноз на продолжение тенденции. Это надо учитывать и не открывать свои позиции в сторону индикатора на самой вершине. Для выделения таких моментов можно использовать технические индикаторы (линии Ганна, например).

3. Сигнал индикатора рассчитывается по итогам текущего дня и делается прогноз на следующий. Если сильное шоковое событие на рынке возникает неожиданно в течение следующего дня, то индикатор обнаружит это лишь в прогнозе на следующий день. Такое случается особенно на нашем рынке и от этого застраховаться сложно. Можно повысить чувствительность индикатора, но тогда падает вероятность более длинного прогноза.

4. Рынки падают быстрее чем растут. Поэтому 40% лонг и 60% шорт. Но скорость изменения еще зависит и от силы шока. В связи с санкциями и реакцией Русала на них шок оказался очень сильным. Цены падают очень быстро. По идее в такой ситуации нейтрализовать возникающий из-за роста одного плеча и сокращения другого дисбаланс должен правильно настроенный фильтр Хука-Дживса. Не пренебрегайте им.

5. Надо учитывать что у профессиональных инвесторов преобладают портфельные стратегии. В результате прогноз по оценке их действий по отношению к отдельной ценной бумаге является более грубым и с опозданием отражает текущую волатильность отдельного фьючерса. Для учета этого целесообразно сравнивать прогноз по отдельной ценной бумаге с направлением прогноза по индексу ММВБ. Хотя дать рекомендации какие выводы делать из этого сравнения проблематично. Все зависит от конкретного контекста экономических событий

не получается теперь сохранить результаты скоринга. и на двух роботах- различные результаты.

Наверное,я пропустила информацию) Что значат цифры в скобках?

шорт лонг перепутан в моём скрине